共有持分売却時の【確定申告】計算方法から必要書類まで徹底解説

共有持分売却時の【確定申告】計算方法から必要書類まで徹底解説

目次

共有持分を売却した際、確定申告が必要になる場合があります。不動産の売却益(譲渡所得)が発生すると、所得税や住民税の課税対象となります。

本記事では、確定申告が必要となる条件や計算方法、節税のポイントについて詳しく解説します。共有持分の売却を検討している方は、申告漏れを防ぐためにぜひチェックしてください!

共有持分の不動産売却時に確定申告は必要?

確定申告の必要性は、「売却によって所得が増えたかどうか」で決まります。

売却によって利益(譲渡所得)が出た場合は、譲渡所得税と住民税を納めるために確定申告が必要です。

一方で、売却損(譲渡損失)が発生し、所得が増えなかった場合は、確定申告は任意となります。

ただし、譲渡損失が出た場合でも、「譲渡損失の損益通算や繰越控除の特例」を利用できるケースがあります。

例えば、以下のような場合です。

- 住宅を住宅ローン残高より低い価格で売却した

- 住宅を売却後、新たに住宅ローンを組んで新居を購入した

このような場合、確定申告をすることで税金の負担を軽減できる可能性があります。不動産売却に関する税金や特例については、詳しく解説した記事もあるので、ぜひ参考にしてください。

譲渡所得の計算方法

譲渡所得とは、土地や建物などの資産を売却した際に得られる利益のことです。

不動産を売却した場合は、この譲渡所得に対して税金がかかります。

譲渡所得は、以下の計算式で算出します。

| 譲渡所得 = 売却価格 - (取得費 + 譲渡費用) |

- 売却価格:不動産を売却した金額

- 取得費:不動産の購入費用や建築費用、仲介手数料、購入時に納付した税金など

- 譲渡費用:不動産を売却するためにかかった費用(仲介手数料、印紙代など)

ここで算出が難しいのが、取得費です。

取得費は売却した不動産を購入・取得した時にかかった費用で、建物の場合は減価償却費を差し引く必要があります。

例えば木造住宅の場合、耐用年数が33年、償却率が0.031と決められています。減価償却費は以下の式で算出できます。

| 減価償却費=建物購入代金×0.9×償却率×経過年数 |

木造住宅を4,000万円で購入し、10年所有していた場合の減価償却費は以下のようになります。

4,000万円×0.9×0.031×10=1,116万円

つまり、購入から10年経過した木造住宅の取得費は2,884万円と計算されます。

土地については年数での価値は目減りはしないため、減価償却は不要です。

また、相続で得た不動産については、被相続人(故人)が購入した時の額を計上可能です。

もし購入価格がわからなければ、譲渡価格の5%を取得費として計上します。これは概算取得費といい、購入価格が不明な場合などに使用できます。

概算取得費は実際の購入価格より低くなる場合が多いため、なるべく本当の購入価格がわかる資料を探すのがよいでしょう。

共有持分売却における譲渡所得の計算方法

共有持分を売却した場合の譲渡所得は、以下の手順で計算します。

- 課税される譲渡所得を算出する

- 譲渡所得を各人の持分割合で按分する

- 保有期間に応じた税率をかける

譲渡所得の計算例▼

- 共有持分割合:1/2

- 不動産売却価格:2000万円

- 取得費:800万円

- 譲渡費用:100万円

この場合の譲渡所得は、以下のようになります。

- 共有持分に対応する売却価格:2000万円 × 1/2 = 1000万

- 共有持分に対応する取得費:800万円 × 1/2 = 400万

- 共有持分に対応する譲渡費用:100万円 × 1/2 = 50万円

- 譲渡所得:1000万円 – (400万円 + 50万円) = 550万円

上記で算出した譲渡所得に、保有期間に応じた税率を掛けます。譲渡所得には、長期譲渡所得と短期譲渡所得の2種類があります。

| 売却した年の、 1月1日時点での保有期間 | 所得税 | 住民税 |

| 5年以下 (短期譲渡所得) | 30.63% | 9% |

| 5年超 (長期譲渡所得) | 15.315% | 5% |

※平成25年から令和19年まで所得税には基準所得税額×2.1%復興特別所得税が付加されます

3,000万円の特別控除も適用可能

3,000万円の特別控除は、一定の要件に該当する場合、適用可能です。

また、共有持分の売却の場合、共有者ごとに3,000万円の特別控除の適用が可能です。

【3,000万円の特別控除 適用条件の一部】

- 実際に住んでいた家(空き家ではない)

- 空き家になって3年経過した年の年末までに売却

- 1もしくは2に該当する家と土地を両方売却

ただし、この特例は「マイホーム」に対して適用されるため、建物の持分がない場合は対象外となってしまいます。

【例】母子で不動産を共有している場合

| 名義 | 母の特別控除 | 子の特別控除 |

| 建物:母子の共有名義 土地:母の単独名義 | 3,000万円 | 3,000万円 |

| 建物:母の単独名義 土地:母子の共有名義 | 3,000万円 | 受けられない |

特例は他にも「空家の3,000万円の特別控除」や「10年超所有軽減税率の特例」などがあります。

「空家の3,000万円の特別控除」は相続で得た不動産が空き家の場合、一定の条件を満たせば3,000万円の特別控除が適用されるものです。

参考:国税庁 No.3306 被相続人の居住用財産(空き家)を売ったときの特例

「10年超所有軽減税率の特例」は、10年以上所有した自宅を売却した場合に税率を低くできる特例です。

参考:国税庁 No.3305 マイホームを売ったときの軽減税率の特例

持分売却時の確定申告に必要な書類

持分売却時の確定申告に必要な書類は次のとおりです。

- 譲渡所得の内訳書

- 確定申告書第三表(分離課税用)

- 確定申告書第一表及び第二表

- 不動産売却や特例に関係する書類

不動産売却や特例に関係する書類とは、具体的に以下のようなものです。

| 書類名 | 使用目的 |

| 売買契約書の写し | 不動産の売却価格や売却日などを確認するため |

| 決済時の明細書 | 売却代金や仲介手数料などの内訳を確認するため |

| 仲介手数料の領収書 | 譲渡費用として計上するため |

| 印紙代の領収書 | 譲渡費用として計上するため |

| 抵当権抹消登記の費用に関する書類 | 譲渡費用として計上するため |

| 固定資産税の納税通知書 | 取得費や譲渡費用を計算するため |

| 特例を受ける場合は、その要件を満たすことを証明する書類 | 例えば、居住用財産の3,000万円特別控除を受ける場合は、住民票や不動産の登記事項証明書などが必要 |

これらの書類を揃えて、期限内に税務署に提出しましょう。

確定申告書類の提出方法

確定申告の提出方法は、窓口持参、郵送、e-Taxの3つがあります。

e-Taxは、自宅にいながら24時間いつでも提出ができるというメリットがあります。また、青色申告の特別控除が10万円増額されるという特典もあります。

郵送は、税務署が開いている時間に提出できない場合に便利な方法です。窓口提出は、担当者に書類の不備をチェックしてもらえるというメリットがあります。

不動産売却時における確定申告の書類提出先は、住民票のある管轄の税務署です。不動産所在地の管轄税務署ではありませんので、間違えないように注意してください。

共有持分売却時の確定申告をしないとどうなる?

確定申告をしない場合のペナルティは、主に以下の2種です。

- 無申告加算税

- 延滞税

「無申告加算税」とは、期限内に確定申告しなかったために加算される追徴課税です。納税額が50万までは納税額の15%、納税額が50万を超える場合は納税額の20%を追納しなくてはなりません。

ただし、税務署の調査が入る前に期限後申告をした場合、無申告加算税を5%に軽減できます。また申告期限から1ヶ月以内に期限後申告すれば、無申告加算税は発生しません。

「延滞税」とは、申告期限から時間が経つごとに金額が上がる追徴課税です。レンタルの延滞料金のイメージに近く、利息に相当する税です。納税期限から2ヶ月経過で原則7.3%、2ヶ月以降は原則14.6%の延滞税が課せられます。

さらに重い罰則として「重加算税」があります。申告しなくてはならないのを知りながら無視した場合など、悪質な隠ぺいをしたと判断されたときに対象になります。

脱税を税務署は見逃してくれません。確定申告は期限を守り、しっかり対応しましょう。

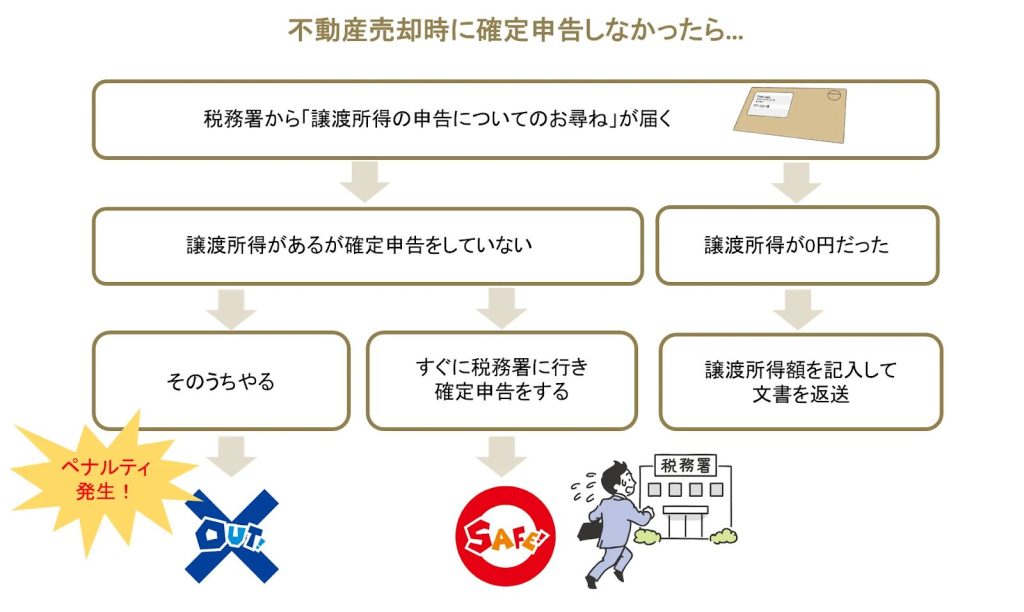

確定申告を忘れてしまったら?

確定申告しておらず「譲渡所得の申告についてのお尋ね」が届いた場合、早急に税務署に行き確定申告の手続きをしましょう。

毎年2月16日~3月15日が申告期間ですが、期間を過ぎても「期限後申告」が可能です。期限後申告とは、申告期間を過ぎておこなう確定申告を意味します。

早急に納税の意思を示し、申告期限から1ヶ月以内に期限後申告すればペナルティは発生しません。「お尋ね」が来た場合は、時間を空けずにすぐに対応しましょう。

まとめ

共有持分の不動産を売却した場合、譲渡所得がある場合は「確定申告」が必要です。確定申告は毎年2月16日~3月15日の期間内に行います。

確定申告で不明点があれば、まず国税庁のウェブサイトを確認しましょう。確定申告特集ページに役立つ情報が掲載されています。

それでも解決しない場合は、税務署に電話や窓口で相談するのがおすすめです。税務署の所在地は国税庁ウェブサイトで確認できます。確定申告期間中は、相談センターや無料相談会も開催されます。

いずれの場合も、早めに相談し、期限内に申告・納付を済ませることが重要です。

この記事の監修者

税理士

税理士。東京税理士会品川支部所属。日本税務会計学会訴訟部門所属。福島健太税理士事務所代表。不動産デベロッパーから税理士に転身した経歴をもつ不動産と税のスペシャリスト。共有持分で不動産を相続される方が相続税を相談する税理士として多くの顧客を得る。趣味は釣り。