うまく現物分割して解決した事例|弁護士Q&A

うまく現物分割して解決した事例

ご相談内容

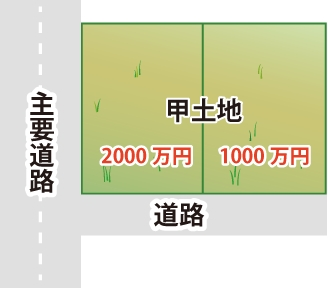

ABは兄弟で甲土地を2分の1ずつ共有していますが、お互いが結婚することもあり、家を建てるために土地を現物分割することを考えました。

しかし、主要道路がある関係上、単純に面積で半分に分けると、どうも土地の価格のバランスが均衡になりません。そのような場合、多くを取得してしまったものが不動産取得税などもかかってくる可能性もあると聞きましたが、何か良い解決方法はありませんか?

ご相談のポイント

- 土地の現物分割の難しさ

- 土地の現物分割と課税ルール

- 部分的価格賠償と課税ルール

①土地の現物分割の難しさ

共有地を現物分割するということは、1筆の土地を分筆し、各共有者の単独所有の土地とすることを指します。

本件の場合、共有者2名が各2分の1ずつの持分割合ですので、多くの方は、面積を2等分して分けるだけの簡単な話だと感じるかもしれませんが、実際には、そう単純にはいかない問題があります。

すなわち、一口に土地の面積を2等分にするといっても、その境界線の引き方は複数考えられます。

また、1筆の土地の中でも、接道の有無や日照、地盤、崖地である等、必ずしも条件が完全に同じというわけではありません。

そのため、面積が持分割合に応じて均等となる形で現物分割した結果、かえって分割後の土地の価値に不均衡が生じてしまうという事態が、土地の現物分割では往々にして問題となります。

②土地の現物分割と課税ルール

共有地の現物分割とは、本質的には、土地の共有持分の売買あるいは交換による譲渡ですから、原則としては、譲渡所得税の課税対象となる筈です。

しかし、共有物の分割は、もとから潜在的には複数人に分かれていた状態が明確になったに過ぎないともいえ、分割の前後で、実質的な財産の移転は生じていないと評価できます。

このため、国税庁の通達では、共有地の現物分割に関しては、税務上、上記の原則に対する例外的な取扱いルールが規定されています。

1つは、共有持分の割合に応じた現物分割があったときは、譲渡は無かったものとして取り扱う、という例外ルールです(所得税法基本通達33-1の6)。

持分割合に応じた面積比率で現物分割をした場合は、この通達のルールを根拠に、譲渡所得税は非課税となります。

これに対し、分割後の各土地の価値が平等になるよう配慮した結果、面積が異なる形で現物分割した場合はどうでしょうか。

この場合は、前記の例外ルールは適用されませんが、代わりに、分割後の価格比が持分割合の比率と概ね等しい場合には、譲渡は無かったものとして取り扱う、という、別の例外ルールが適用されます(上記通達33-1の6の注2)。

したがって、この場合にも、譲渡所得税は非課税となります。

③部分的価格賠償と課税ルール

それでは、持分割合に応じた面積比で現物分割した上で、分割後の土地の価格差については金銭の支払いで調整する、いわゆる部分的価格賠償を行なった場合はどうでしょうか。

部分的価格賠償における調整金は、前述の通達の適用対象外です。したがって、譲渡所得税の課税対象となります。

但し、固定資産の交換の特例(所得税法58条)の要件を満たす場合には、調整金=交換差金のみが所得税の課税対象となります。

具体的には、支払われた交換差金が、交換された資産のうち大きい方の価格の20%相当額を超えないことが、特例適用の条件となります。”

まとめ

共有地の現物分割には、分割後の土地の面積の平等と価値の平等が必ずしも一致しないという問題があります。

国税庁の通達では、共有物分割に関して、税法上の例外的な取り扱いルールが規定されており、面積の平等あるいは価値の平等が図られた現物分割については、譲渡所得税は非課税とされています。

これに対し、部分的価格賠償を行なった場合の調整金には、上記の共有物分割に関する通達上の例外ルールは適用されません。

但し、固定資産の交換の特例の要件を別途満たす場合は、調整金=交換差金のみが所得税の課税対象となります。

この記事の監修者

社内弁護士

当社の専属弁護士として、相談者の抱えるトラブル解決に向けたサポートをおこなう。

前職では、相続によって想定外に負債を継承し経済的に困窮する相続人への支援を担当。これまでの弁護士キャリアの中では常に相続人に寄り添ってきた相続のプロフェッショナル。