不動産の相続時に共有名義は危険?よくあるトラブルとは

不動産の相続時に共有名義は危険?よくあるトラブルとは

不動産の相続において、相続人同士で意見がまとまらず「とりあえず共有名義」にしてしまうケースは珍しくありません。

しかし、共有名義不動産は後々トラブルになりやすい側面があります。

本記事では、相続がきっかけで共有名義不動産を所有している方に向けて、トラブル解決の方法を開設します。

<この記事でわかること>

- 共有名義不動産のよくあるトラブル

- 不動産の遺産分割の流れ

- 不動産の共有状態を解消する方法

共有名義不動産がトラブルになる理由

遺産分割協議にて、「とりあえず共有名義にしておこう」という考えは、絶対にやめましょう。共有名義は次の理由からおすすめできません。

- 売却や増改築には共有者全員の同意が必要

- 持分割合に応じて税金の負担が発生

- 相続により共有者が増え続ける

共有名義不動産がおすすめできない理由について、それぞれ詳しく解説します。

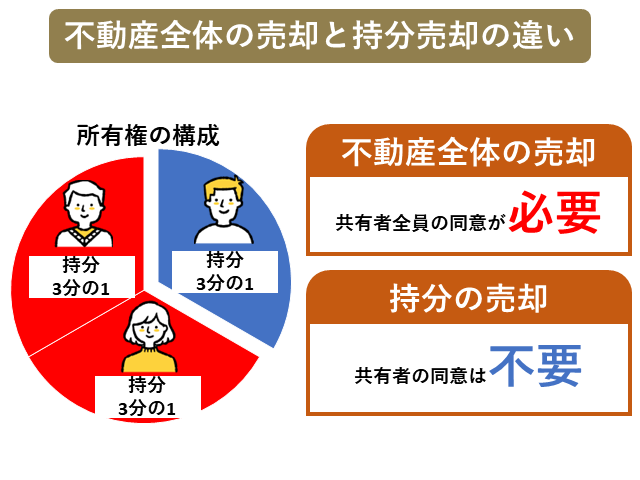

売却や増改築には共有者全員の同意が必要

共有名義不動産を売却したり、増改築(リフォーム)したりするには、共有者(相続人)全員の同意が必要です。増改築(変更)に同意が必要なことは、民法第251条からも明らかといえます。

(共有物の変更)第二百五十一条 各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない。

:民法第251条

仮に自分の持分割合が売却に反対する他の共有者(相続人)の持分割合より多くても、不動産全体の売却はできません。前述のとおり、他人の持分を勝手に処分できないからです。

このように、共有名義不動産には他の共有者(相続人)の同意がなければ売却や増改築ができないといった不便さがあります。

相続した不動産を分割せず共有名義のままにすることは、結局のところ、他の共有者(相続人)との話し合いを先送りしているに過ぎません。

持分割合に応じて税金の負担が発生

遺産分割協議がまとまらず共有名義不動産のままだと、持分割合に応じて税金の負担が発生します。

実際には、固定資産税の納付書は、共有者のうち、代表者一人に届きます。その代表者が固定資産税を全額立て替えて支払うのが一般的です。

代表者は支払う前か支払った後に、他の共有者(相続人)に持分に応じた負担分を支払ってもらい、最終的に持分に応じた負担とします。

しかし、なかには税金を負担しない共有者が居て、共有者間でのトラブルになるケースがあります。

不動産の共有者は、不動産全部にかかる固定資産税については、連帯納付義務があります(地方税法第10条の2)。

連帯納付義務とは、他人が納めていない税金を代わりに納めなければならない義務のことです。仮に自分の持分割合が2分の1だったとしても、相手共有者が税金を負担しない場合は、代わりに全額を負担する義務があります。

もっとも、共有不動産にかかる税金は、持分割合に応じて共有者全員で負担しますが、誰か一人が負担しない場合は、他の共有者が代わりに負担しなければなりません(民法第253条第1項)。

「共有者の中に税金を負担しない人がいる」「自分は住んでいないのに税金だけ負担している」等、共有名義不動産では、税金の負担を巡るトラブルが多いです。

相続により共有者が増え続ける

共有者に相続が発生する度に、共有者は増え続けてしまいます。

共有者が多くなればなるほど、全員の合意が必要な売却や増改築、持分の過半数で決める管理行為(民法第252条)は困難となります。固定資産税の支払いについても、全額支払った代表者は1人や2人ならまだしも、場合によっては5人以上など多くの共有者に請求しなければなりません。

つまり相続時の遺産分割協議で、「とりあえず共有名義」にしてしまうことで、将来的に、子や孫にまで共有名義不動産というトラブルの種を残すことになってしまいます。

遺産分割協議をまとめるのは難しい場合もありますが、自分自身はもちろん、将来的に子や孫にまでトラブルの種を遺すことがないよう、できる限り早めに共有状態を解消しましょう。

共有名義不動産のよくあるトラブル

共有者と意見が合わず売却や活用が進まない

共有名義の不動産は、売却や長期間の賃貸といった重要な決定に共有者全員の同意が必要です。このため、共有者間で意見が分かれると合意形成が難しく、行動が進まないケースがよくあります。

例えば「売りたい派」と「持ち続けたい派」が対立した場合、売却が数年単位で進まないことも珍しくありません。この状況が続くと、結果的に不動産の資産価値が下がるリスクもあります。

維持費や税金の負担割合で揉める

共有名義の不動産では、固定資産税や修繕費などの維持費用を、持分割合に応じて共有者全員で負担するのが原則です。

しかし、一部の共有者が支払いを拒否する場合もあるでしょう。また、「自分は使っていない」と主張されることもあり、代表者が全額負担を余儀なくされることも珍しくありません。

1人の共有者が占拠している

共有不動産では、1人の共有者が勝手に占拠し、家賃を払わないケースもあり得ます。

この場合、他の共有者の権利が侵害されることになり、法的措置が必要になる場合もあります。占拠者との対立が激化すれば、訴訟に発展してしまう場合があります。

長期間放置されることによる問題

遠方の不動産を相続した場合や空き家の場合、長期間活用されずに放置されてしまう可能性があります。

空き家をそのまま放置すると、防犯上の危険や近隣からの苦情など、大きなトラブルになりかねません。

また、共有名義の不動産では、共有者に相続が発生すると、共有者の数が増え、権利関係が更に複雑化します。合意形成がますます困難になり、不動産が「活用も処分もできない状態」に陥ることもあり得るでしょう。

不動産の相続が揉めやすい理由

不動産の相続でトラブルになりやすい理由は、物理的に分けることができないという不動産特有の性質が理由といえます。仮に1つの建物を3人で分けるとき、建物を3等分にすることは現実的ではありません。

現金とは異なり、不動産の平等な分割は難しいため、分割方法や不動産の評価額、活用方針をめぐって相続人同士で意見が割れやすい傾向にあります。

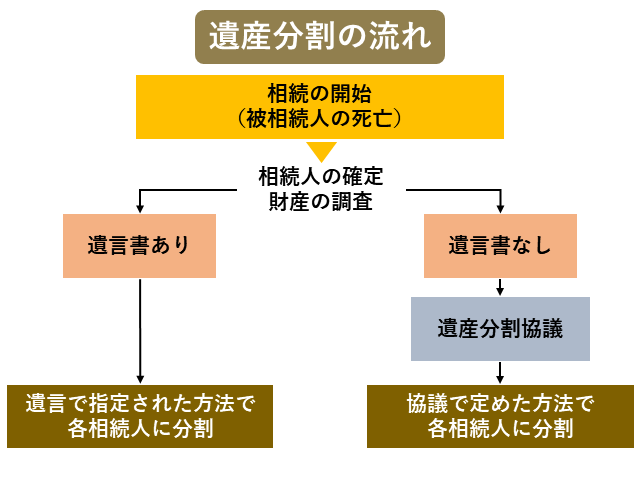

遺産をどのように分割するか、を協議する場を「遺産分割協議」と呼びます。遺産分割協議は、下記のような流れで行います。

遺言書で分け方が決まっている場合は原則として遺言のとおりに、遺言書がない場合や遺言の内容通りに遺産分割をしない場合は相続人全員で分け方を決めなければなりません。

このように、不動産を相続するときは遺産分割協議で話し合いがまとまらないことが多く、悩みを抱えている人が多いというのが実情です。

不動産の共有状態を解消する方法

共有状態を解消する方法には、主に次の4つがあります。

- 共有名義不動産全体を売却する

- 共有名義不動産を分割する

- 共有者間で持分を売買する

- 第三者に自己持分を売却する

それぞれ、どのような解消方法かを解説していきます。どの方法を選ぶか検討するにあたって、ぜひ参考にしてください。

共有名義不動産全体を売却する

共有名義不動産全体を売却すると、当然、共有状態は解消されます。

自分の共有持分だけを売却するより、共有名義不動産全体を売却するほうが高値で売却できるため、共有者全員の同意が得られる場合には最善の方法といえるでしょう。

仮に不動産全体を2,000万円で売却でき、持分割合が2分の1なら、1,000万円の分配を受けられます。ただし、印紙税や仲介手数料、譲渡所得税は考慮していません。

一方で、不動産全体ではなく2分の1の持分だけ売却するときは、1,000万円ではなく800万円など20%程度安くなるのが通常です。

共有持分だけの売却が安くなってしまう理由は、不動産の活用に他の共有者の同意が必要となる事項が多く、制限があるからです。結果的に共有持分を買おうとする人は比較的少なくなり、共有者がいない不動産よりも安くなってしまいます。

共有名義不動産全体を売却する方法は、持分自体の価格評価も不要でトラブルが生じにくく、実際に第三者に売れた金額を基に分配するため公平性が高いことからみて、他の方法よりも優れた方法です。

共有名義不動産を分割する

共有名義不動産の分割方法は、大きく分けて以下の3つです。

- 現物分割

- 代償分割

- 換価分割

不動産の現物分割は、土地を分筆して、分筆後の土地を各共有者の単独所有にする方法です。仮に60坪の土地を現物分割するとき、共有者(相続人)が2人なら30坪ずつの土地に分筆します。

ただし、同じ地積であっても位置や形状によって全く同じ価値になるとは限らず、不公平との主張がされて話がまとまらないこともあります。

代償分割は、共有者(相続人)の1人が他の共有者(相続人)の持分の価格(代償金)を支払って、不動産を単独所有にする方法です。仮に3,000万円の不動産に共有者(相続人)が2人いて、持分割合がどちらとも2分の1のとき、1人が1,500万円を支払います。

代償分割は、そもそも共有者(相続人)に代償金を支払える資力があることを前提としており、また、持分の価格について話し合いがまとまらないことがある点に注意が必要です。

換価分割はまさに前章の「共有名義不動産全体を売却する」で紹介した方法であり、不動産全体を売って、持分割合に応じて各共有者に配分することにより分割する方法です。

以下の記事では、図を使って3つの分割方法を解説しています。

共有者間で持分を売買する

第三者に売却するだけでなく、共有者間で持分を売買して共有状態を解消する方法もあります。共有者間で持分を売買するとは、分割方法として紹介した代償分割のことです。

遺産分割協議をする前でも、共有者(相続人)は、自己の持分に限り共有者同士で売買ができます。共同相続人(共有者)が5人いても、そのうち2人だけが持分の範囲内での売買が可能です。

もっとも、自分だけの意思で持分を一方的に売ることはできないため、相手が持分を買うことについて同意し、かつ、持分を買い取るだけの支払能力または資金調達力が必要となります。

第三者に自己持分を売却する

最後に、他の共有者の同意を得なくても共有状態を解消する方法を紹介します。その方法は、自己持分だけを第三者に売却する方法です。

自己持分だけを第三者に売却するとき、他の共有者(相続人)の同意を得る必要はありません。他の共有者の持分を売買して移転(処分)させるわけではないからです。

民法第176条も、物権(持分)の移転は、当事者(買主・売主)の意思表示のみによって移転の効力を生ずるとあります。他の共有者は、自己持分の売買の当事者ではありません。

(物権の設定及び移転)

:民法第176条

物権の設定及び移転は、当事者の意思表示のみによって、その効力を生ずる。

もちろん、前述のとおり自己持分だけではなく不動産全体を売却したほうが高く売れます。

しかし、住み続けている共有者がいて売却の同意が得られない、共有者の全員に同意を得ること自体に手間や時間がかかるといった事情がある場合には、自己持分を第三者に売却することも検討するとよいでしょう。

相続した不動産を売却する流れ

共有名義不動産を売却するとき、次の流れで売却を進めます。

- 持分の登記手続きを済ませる

- 登記簿謄本を取得する

- 共有名義不動産専門の業者へ査定を依頼する

- 査定の根拠を確認する

共有名義不動産の売却をするにあたって重要なポイントも含めて、それぞれ解説します。

1.持分の登記手続きを済ませる

相続した共有名義不動産を売却する前に、登記名義人を被相続人ではなく自分に変更する所有権移転登記(相続登記)をしておきましょう。

相続登記の前に、不動産を売却することはできません。登記名義人ではない共有者(相続人)と買主が売買をしても、その売買を原因として被相続人から買主に所有権を移転する登記はできないからです。

そのため、相続した不動産を売却するときは、売却する前に相続登記を済ませる必要があります。

2.登記簿謄本を取得する

不動産の登記簿謄本(登記全部事項証明書)とは、登記記録に記録されている事項の全部を証明した書面です(不動産登記法第119条第1項)。登記記録には、その不動産がどこにあり、誰が所有者か、共有なら共有者は誰で持分はいくつかなどが記載されています。

登記簿謄本(不動産全部事項証明書)は、売却時、不動産会社に共有状態や持分取得の経緯を説明するためにも必要です。

登記簿謄本(登記全部事項証明書)の交付を受けるには、登記所に請求書を提出しなければなりません。窓口で請求するのはもちろん、郵送やオンライン(インターネット)で請求することもできます。

3.共有名義不動産専門の業者へ査定を依頼する

登記を済ませ、登記事項証明書の準備ができたら、共有名義不動産専門の業者に査定を依頼しましょう。ポイントは、複数の共有名義不動産専門の仲介業者に査定を依頼することです。

共有名義不動産は権利関係が複雑であるため、一般的な不動産会社では取り扱ってくれないことも少なくありません。

特に共有持分のみ売却するときは、持分がいくらで売れそうかといった査定を適正にできる不動産会社はごく限られています。不動産評価のプロである不動産鑑定士でも共有持分の査定は難しいと言われており、適正に査定できる不動産会社はほとんどありません。

そのため、少しでも高く適正な価格で共有名義不動産や共有持分を売却するなら、複数の共有名義不動産専門の業者へ査定を依頼することが重要です。

なお、共有持分の専門業者には買取業者と仲介業者があり、仲介業者のほうが成約価格が高くなる傾向がありますので、査定額を両社比較してみるのが良いでしょう。

4.査定の根拠を確認する

不動産会社から査定の結果を提示されたら、数字だけ見るのではなく査定の根拠も確認しましょう。特に共有持分は適正な査定が難しく、根拠を確認することが重要です。

中には、安く買い叩こうと根拠のない査定額を提示してくる悪質な業者もありますので注意が必要です。

不動産の鑑定で、最も信憑性が高いのは国家資格者である不動産鑑定士による評価です。不動産鑑定士による評価は、調査報告書という資料にまとめて提示してもらうことができます。評価ポイントやマイナスポイントなど、詳細を確認できるため、査定額の根拠に納得しやすいメリットがあります。

まとめ

誰が不動産を相続するか決まらず、「とりあえず共有名義」にしてしまうことで、後々トラブルに発展するリスクがあります。

センチュリー21中央プロパティーは、共有名義不動産を専門に扱う不動産会社です。あなたの権利である「共有持分のみ」の売却も国家資格を持った担当者が、安心安全にサポートさせていただきます。

相続した不動産についてお悩みの方は、ぜひ中央プロパティーへご相談ください。

センチュリー21中央プロパティーのサービス詳細 ≫

この記事の監修者

弁護士

弁護士。早稲田大学法学部卒。東京弁護士会所属。テレビ朝日「シルシルミシル」の法律解説でもおなじみの敏腕弁護士。相続や共有不動産トラブル、離婚等の家事事件、交通事故、労災など一般の社会人に起こりうるであろう案件を中心に、その解決へ尽力する。